Aplicación a la empresa turística

Un proyecto de inversión se define como una corriente de flujos de caja que se producen a lo largo del tiempo y tienen como punto de partida unos costes derivados de la adquisición o puesta en marcha del mismo. Las variables de estudio que definen un proyecto son:- desembolso inicial: es la cantidad para poner en marcha el proyecto de inversión.

- flujos de caja: cash-flow, equivalen a la diferencia entre los cobros y los pagos de un período (saldos netos), los recursos que entran realmente en la empresa, concepto diferente del beneficio (ingresos menos gastos). El beneficio incluye las amortizaciones, pero no originan salida de recursos de la compañía. Cash flow = beneficio – amortizaciones.

- coste de los recursos o tasa de descuento: es el coste que asumimos por los recursos invertidos y la rentabilidad mínima exigida.

Criterios clásicos en condiciones de certeza

Métodos Estáticos de Selección de Inversiones

También métodos estadísticos se caracterizan por no tener en cuenta la cronología de los distintos flujos de caja (momento en que se obtienen). Es una aproximación a la realidad del valor del proyecto, destaca la simplicidad en la aplicación y cálculo. Los métodos estáticos utilizados son:Flujo neto total de caja por unidad monetaria desembolsada o comprometida: determina las veces que se recupera el desembolso inicial con la suma de los flujos de caja que proporciona la inversión cada año.

Qi el sumatorio de los flujos de caja y el desembolso inicial A. inconvenientes:

- No tiene en cuenta los momentos en los que se obtienen los flujos, que las rentas disponibles producen intereses desde el principio hasta el final de la vida de la inversión → suma cantidades heterogéneas.

- La rentabilidad sería lo que excede de la unidad, para obtenerla debemos restarle 1 a la fórmula anterior.

- La rentabilidad viene referida a una base temporal anual. La fórmula anterior se refiere a toda la vida de la inversión.

Flujo neto medio anual de caja por unidad monetaria desembolsada o comprometida: utiliza el flujo medio anual en base de la duración de la inversión y lo relaciona con el desembolso:

Conduce a preferir las inversiones de corta duración y elevados flujos de caja, proporcionando resultados aceptables al comparar inversiones de igual o parecida duración. Compara las cantidades heterogéneas y no tiene presente el momento temporal en que se generan las rentas.

Plazo de recuperación o pay-back: indica el tiempo necesario para recuperar la inversión o desembolso inicial con los flujos previstos a largo de cada uno de los años de duración de la inversión. Tiene expresión analítica si los flujos son constantes:

Este método se calculará sumando las sucesivas cuasirentas y si la suma no es idéntica al desembolso, se supone que los ingresos se obtendrían de forma proporcional en el tiempo y aplicaríamos, en el último período una simple regla de tres. Las mejores inversiones son las de plazo de recuperación corto. Este método es discutible por:

- No considera los flujos obtenidos después del plazo de recuperación

- No tiene en cuenta la diferencia en los vencimientos de los flujos netos de caja obtenidos antes de alcanzar el plazo de recuperación.

Este método es adecuado para la valoración y selección de inversiones en ambientes o mercados de alta inestabilidad política y económica, se basa en liquidez más que en rentabilidad. Presenta inconvenientes:

- Suma rentas heterogéneas en el tiempo, una unidad monetaria tiene el mismo valor durante el primer año que la obtenida en el último año.

- Alcanzando el período de recuperación, las inversiones siguen produciendo flujos que este criterio no toma en consideración.

Métodos Dinámicos de Selección de Inversiones: VAN Y TIR

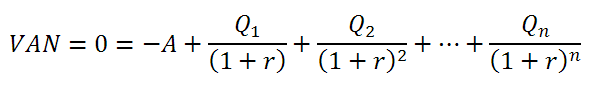

Son criterios dinámicos, tienen en cuenta la cronología de los flujos de caja, utilizan un procedimiento de actualización o descuento financiero de rentas para homogeneizar las cantidades recibidas en diferentes momentos temporales. Son métodos financieros.Criterio del valor capital VAN

Se define como descuento de los futuros flujos de caja generados por el proyecto. Su metodología se basa en matemáticas financieras, en la traslación de rentas en el tiempo. Compara cobros y pagos derivados de los proyectos en el momento actual:A = Desembolso inicial

Qn = Cuasi-rentas

K1 = Coste de Capital o tasa de descuento

y si la tasa de descuento fuera constante:

y si los flujos son constantes:

en un proyecto de duración limitada. Si el proyecto es perpetuo:

según este criterio:

- Si el VAN es positivo, el proyecto aceptado y si el VAN negativo es rechazado.

- Si existen varios proyectos excluyentes se elige el que tiene el VAN mayor y siempre positivo.

Ventajas del criterio:

- Es un modelo dinámico que valora una firma desde la perspectiva futura

- Tiene presente el valor temporal del dinero

- Incorpora el concepto de coste de oportunidad determinados capitales de la empresa, capitales propios.

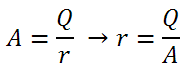

Criterio de la Tasa Interna de Retorno TIR

Nos ofrece la rentabilidad del proyecto, que debe ser única e independiente del coste asumido por los recursos aportados.

Cuando el coste de capital es igual a la TIR se obtiene la misma rentabilidad por los recursos empleados que el coste que soportan y el VAN es cero:

Suponiendo los flujos de caja constantes y proyecto limitado en el tiempo:

Y para el caso de renta ilimitada en el tiempo, renta perpetua:

la TIR es la relación entre el valor del flujo y el desembolso inicial. El pay-back cuando los flujos de caja son constantes:

Comparación entre los métodos VAN y TIR

Ventajas e Inconvenientes del Valor Capital y la Tasa de Retorno

| VAN | TIR | |

| Ventajas | Reconocen explícitamente los vencimientos de los diferentes flujos de caja en el tiempo. | |

| No exige hacer hipótesis con las tasas de retorno real múltiple o sin ninguna tasa de retorno real. | ||

| Inconvenientes | Dificultad para especificar la tasa de descuento K. | Dificultad de cálculo |

| Existencia de inversiones con tasas de retorno real múltiple o sin ninguna tasa de retorno real. | ||

| La reinversión de los flujos intermedios de caja. | ||

El criterio del VAN y de la TIR no son independientes. Una inversión con un VAN igual a cero tendrá una TIR igual al coste de capital. Si el VAN es positivo, la TIR será superior al coste de capital y si el VAN es negativo la TIR de inversión será inferior al coste de capital invertido. En inversiones simples, las cuasi-rentas son positivas, salvo el desembolso inicial, ambos métodos producen el mismo resultado. Cuando se ordenan proyectos los resultados son diferentes. El VAN da resultado en términos absolutos y la TIR determina el valor de forma relativa, nos indica la rentabilidad que obtendremos del capital invertido. Se apoyan en hipótesis distintos: rentabilidad absoluta en VAN y relativa en TIR.

El problema de la inconsistencia de la tasa de retorno

Las inversiones se clasifican desde una doble perspectiva:

Según el sentido de sus flujos de caja

- inversión simple: el desembolso inicial es negativo y todos los demás flujos de caja son positivos.

- inversión no simple: cuando el desembolso inicial es negativo y algunos flujos de caja también.

Según el resultado de la TIR: distingue entre inversiones con resultado coherente y las que no lo tienen.

- Inversión pura: presenta tasa única de rentabilidad.

- Inversión mixta: la tasa de retorno es múltiple o no existe, aparece una relación funcional entre el coste de la inversión y la rentabilidad de la misma que anula este criterio.

Clasificación de las Inversiones

| Desembolso inicial | Flujos de caja | TIR | ||

| INVERSIONES SIMPLES | Negativo | Todos positivos | Un solo valor real con sentido económico | INVERSIONES PURAS |

| INVERSIONES NO SIMPLES | Negativo | Positivos y negativos | Un solo valor real con sentido económico | INVERSIONES PURAS |

| Tasas de retorno múltiples | INVERSIONES MIXTAS |

El Saldo es la situación en que se encuentra el proyecto en un momento determinado, lo que al proyecto le queda por ofrecer al inversionista:

St(r) = -A(1+r)t + Q1(1+r)t-1 + Q2(1+r)t-2 + … + Qt

Una inversión es mixta cuando:

- se producen cambios de signo en los flujos de caja durante el desarrollo del proyecto

- el saldo del proyecto en algún momento, descontando al tipo TIR es positivo.

Incidencia de la inflación sobre el criterio del valor actual y la tasa de retorno

La inflación o el incremento de los precios, tiene efectos visibles en la evolución de la inversión. Los flujos netos de caja se expresan en términos nominales (incluyendo la inflación) o en términos reales (excluyéndola) y los costes de capitales son también real y nominal al estar afectado por la inflación.

La premisa básica del VAN es que las variables son homogéneas: si incluimos los flujos de cajas nominales, la tasa de descuento es nominal y si los flujos reales la tasa de descuento a aplicar será real.

Ajuste de la inflación sobre los flujos de caja

Transformar los flujos de caja reales Qr a nominales QN se multiplica a los primeros por la tasa correspondiente a la inflación g:

QN = Qr(1+g)

Y para inflación constante durante el proyecto:

Ajuste de la inflación sobre la tasa de descuento

Para conseguir la homogeneidad del proyecto, tipo de descuento nominal Kn y real Kr:

El valor capital con la tasa modificada:

El flujo y el descuento son nominales.

El valor del VAN coincide cuando en valores reales o nominales las variables son homogéneas.

Efecto de los impuestos sobre el criterio del valor capital

La empresa en su actividad productiva se ve gravada por impuestos, el Impuesto de Sociedades que afecta rendimientos. En su función recaudatoria para el estado merma los beneficios generados, y por los impuestos indirectos en porcentaje del impuesto de sociedades y en el valor del capital, la tasa interna de la empresa y en realidad es menor que la calculada.La tasa de retorno o tipo de rendimiento interno con el efecto de del impuesto:

El tipo de gravamen en el impuesto de sociedades en la práctica:

Tj del flujo neto de caja Qj debe pagarse en concepto de impuesto de sociedades, no es en realidad lo que resultaría de la operación Tj = t * Qj. El impuesto de sociedades grava flujos de renta y no de liquidez o tesorería.

La amortización, a efectos fiscales se deduce de los ingresos cada año, a efectos financieros se considera que la deducción de la amortización se realiza globalmente en el momento inicial al restar A.

Introducción al riesgo en las decisiones de inversión

Riesgo: desviaciones entre escenario previsto y el real. Según el grado de riesgo que afecte a las variables hay distintos estados de la naturaleza:- estado cierto: se conocen los valores de las variables, riego nulo o cero.

- estado aleatorio: no se conocen los valores de las variables, pero si su probabilidad de ocurrencia o probabilidad objetiva: estado de riesgo.

- estado de incertidumbre: no conocemos el valor de las variables ni su probabilidad de ocurrencia.

Cálculo del Valor Medio de los Flujos de Caja

Para tomar decisiones contrastadas y racionales y para aproximar el valor actual neto utilizamos los conceptos esperanza y varianza.Qij = Los valores que pueden presentar los flujos de caja.

Pij = Probabilidad de ocurrencia de los flujos de caja.

A = Desembolso inicial

El VANM es una estimación, es el valor esperado de los valores de sus variables y la probabilidad de ellas, es una media y no implica que se obtenga ese valor realmente.

Se elige el proyecto que tenga la rentabilidad media superior al coste: r > K.

El Riesgo en los Modelos clásicos de selección de inversiones: ajustes en los flujos de caja y en la tasa de descuento

La aplicación de los criterios VAN y TIR de selección y jerarquización en un escenario de incertidumbre, obliga al sujeto decisor a ajustar las variables integrantes al riesgo existente: ajuste adecuando los flujos de caja al riesgo o ajustando la tasa de descuento a una nueva tasa con riesgo.El ajuste al riesgo en los flujos de caja se realiza a través del coeficiente de riesgo α, que se derivan de las curvas de indiferencia del sujeto inversor en la comparación entre los valores con riesgo y sin riesgo. El flujo sin riesgo Q es aquel valor cierto que tiene la misma consideración para el inversor que el valor con riesgo Qr, el que tiene valor mayor estimado puede sufrir distorsiones y ser diferente al real:

Qr . a = Q

A = Q / Qr

Cuanto menor sea el coeficiente de riesgo mayor será el riesgo asumido. Cada flujo tiene su propio coeficiente ya que el riesgo es diferente en cada período. Valor actual neto:

o

La tasa de descuento deberá ser una tasa sin riesgo con las variables homogeneizadas del VAN. El desembolso inicial no se ve afectado por partir de la base de que es una variable determinista al producirse en el año inicial.

Ajuste del riesgo en la tasa de descuento obliga a aplicar una prima p de riesgo al coste de los recursos implicados. La relación analítica entre la tasa con riesgo Kr y sin riesgo K es: Kr = K + p

los flujos empleados aquí son flujos con riesgo. El valor del VAN de un proyecto es el mismo. Igualdad entre el equivalente financiero de un flujo en condiciones de certeza y en condiciones de riesgo:

un período más:

y comparando el coeficiente en ambos períodos, su evolución temporal:

está la relación entre ambos procedimientos de ajuste. Uno ajusta el riesgo de manera particular en cada período y el otro global. El último está afectado por períodos de previsión lejanos e incrementos exponenciales en las tasas de descuento.

Análisis de sensibilidad en los proyectos de inversión

El efecto de riesgo genera incertidumbre sobre le valor de las variables por las diferencias que puedan surgir entre la previsión y el dato real. Cuando la variable es negativa causa que el rendimiento de la inversión baje. Se analiza el intervalo de valores para un VAN positivo. Este análisis se denomina análisis de sensibilidad. Se realiza individualmente para las variables del proyecto.Variaciones en el desembolso inicial: el VAN será positivo cuando el desembolso, como parte negativa del proyecto sea inferior a la parte positiva, la suma de los flujos de caja descontados:

Del sumatorio de cash-flow se obtiene el extremo superior del intervalo de variación del desembolso inicial. El desembolso siempre tendrá valor negativo (el inversor no recibe dinero por invertir en el momento inicial). El intervalo de variación de desembolso para el cual el VAN es positivo aconseja la realización del proyecto.

Variaciones en los flujos de caja: para obtener la cuasi-renta se toma como punto de partida el VAN y se despeja el flujo deseado mostrando el valor mínimo del VAN cero por lo que la inigualdad deberá ser mayor que el valor. La primera cuasi-renta del valor capital:

Generalmente:

Cuando mayor es la renta mayor será el valor actual neto.

Variaciones en el tipo de descuento: a medida que aumentamos el coste, o la tasa de descuento del proyecto, el valor del VAN disminuye, llega a una tasa que lo anula, el TIR o rentabilidad interna de la inversión. El VAN será positivo cuando el tipo de descuento sea menor que la rentabilidad de la inversión K < r, en su intervalo: [0; r].

0 comentarios:

Publicar un comentario